כולנו מחזיקים בהם וכנראה שהסיוט הכי גדול של כולנו הוא לאבד אותם, אולי מכיוון שחברות האשראי מאז ומתמיד היו המנצחות הגדולות. לאורך השנים כולנו התרגלנו לשלוף את הכרטיס המגנטי הדק, לגהץ ולשלם בנוחות ומהירות. מאז כרטיסי האשראי המשיכו להתקדם מבחינה טכנולוגית דרך טכנולוגיות Wifi, אפשרויות סליקה מתקדמות ואפילו להיות מעורבים ביותר ויותר חלקים בחיינו דרך שלל אמצעים דיגיטליים שלא היינו מדמיינים בעבר. כעת ויזה מסתערת על מטרות חדשות וכובשת פסגות שלא חלמה עליהן, זה כולל שיתופי פעולה מסקרנים במיוחד ורגע לפני הדוחות של ויזה החלטנו לקחת אתכם למסע בעולם האשראי החדש, ותאמינו לנו, לא בטוח שאתם מכירים אותו כל כך טוב.

תמיכה ביותר מ-50 פלטפורמות קריפטו- ויזה (אילוסטרציה).

לפני שנתחיל לדבר על האסטרטגיה שהופכת את ויזה לחברת אשראי שונה מכל אחת אחרת, בואו נדבר על ביצועי החברה במהלך השנה האחרונה. מניית ויזה טיפסה בשקט בשקט בכ-26% במהלך השנה האחרונה, כאשר בדוחותיה האחרונים החברה סיימה את הרבעון עם רווח נקי של 3 מיליארד דולר או 1.38$ למניה, מספרים די דומים לרבעון המקביל אשתקד, בו דיווחה על רווח של 3.1 מיליארד דולר או 1.38$ למניה. הסיפור מתחיל להשתבש כאשר נוברים בדוחותיה של ענקית האשראי ומגלים כי ברבעון האחרון דיווחה החברה על ירידה של 19% בהכנסות מעסקאות בינלאומיות, זאת למרות שהצהירה על נתוני צמיחה משמחים במונחי עיבוד עסקאות ודיווחה על עלייה של 8%.

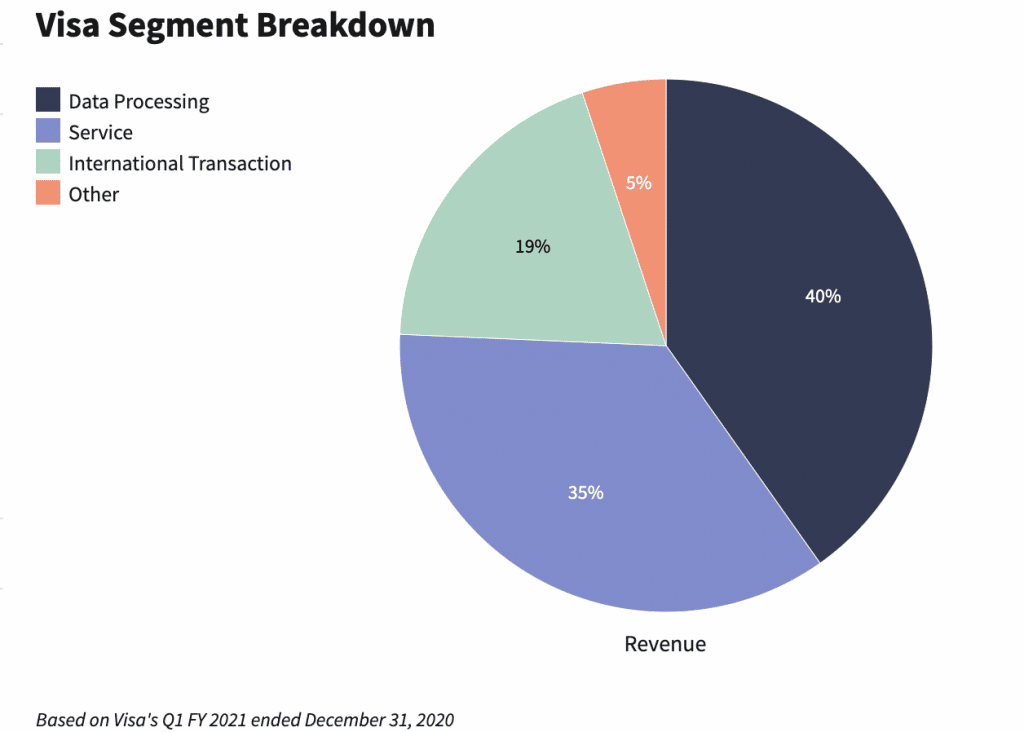

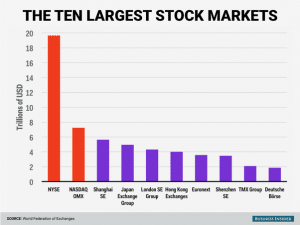

אם נסתכל על גרף עוגה זה, נוכל להבין באופן מדויק מהם מנועי הצמיחה המשמעותיים ביותר של ויזה (מבוסס על הרבעון הראשון). נתחיל מהנתון המשמעותי ביותר, עיבוד הנתונים (Data Processing) אשר מהווה כ-40% מסך הכנסות החברה. עיבוד המידע כולל שימוש והצלבת הנתונים על מנת להשיג תועלת לשירותים שונים של החברה ושיתופי פעולה פוטנציאליים.

חשוב לזכור שדאטה שווה כסף במאה ה-21, עיבוד הנתונים היווה כ-3 מיליארד דולר או 40% מסך הכנסות החברה (ב-Q1 2021). מקור הכנסה זה עלה בכמעט 6% מאז 2020 והוא ממשיך לצמוח ככל שהנתונים נאגרים.

הגורם המשמעותי השני הוא מה שויזה מכנה ״Services", מדובר במאמצים כבירים של החברה לספק מענה עבור הלקוחות (B2C ו-B2B) זאת על מנת להאיץ ולשמר את השימוש בשירותי הסליקה שויזה מספקת. שירותים אלו היוו כ-2.7 מיליארד דולר מסך הכנסות החברה (ב-Q1 2021). מקור הכנסה זה עלה בכ-5% מאז 2020, מה שמסביר לנו מדוע חשוב לויזה להמשיך להאיץ את פעילות השירותים שהיא מספקת, גם ברמה האסטרטגית אך גם ברמה הפיננסית.

מיד לאחר מכן עם נתח מכובד של כמעט 20% מסך ההכנסות, נוכל לראות את מה שויזה מכנה International Transaction Revenue או הכנסות מעסקאות בינלאומיות. בפשטות, מונח זה הוא בעצם מכלול של כלל הפעילות הבינלאומית של החברה, כולל המרות של מטבעות ועיבוד עסקאות בינלאומיות. ההכנסות של ויזה מעסקאות בינלאומיות ירדו בכ-28% ב-2020, זאת בעקבות מגפת הקורונה אשר הגבילה באופן משמעותי את נפח העסקאות הבינלאומיות.

בתחילת 2021 ויזה הבינה שהנכס הגדול ביותר שלה הוא המוניטין שצברה במהלך השנים כענקית כרטיסי אשראי, וברשותה דאטה בכמות אסטרונומית, המאפשרת לה לקבל תובנות ולזהות מגמות והזדמנויות עסקיות הרבה לפני כולם. ויזה מתחילה לשים לב לזליגת ההון הגדולה אשר מתרחשת בשוק הקריפטו, וכיצד שווי השוק של תעשיית הקריפטו ממשיך לזנק. מעבר לעובדה שויזה הצליחה לזהות את הצמיחה בשווי השוק של תעשיית הקריפטו, ויזה התחילה לשים לב לזינוק משמעותי בהוצאות לקוחותיה על מטבעות דיגיטליים ובתוך פלטפורמות למסחר בקריפטו והבינה שעליה לקחת צעד קדימה, ובגדול.

אם יש משתנה מרכזי אשר הפך את ויזה לחברה מעניינת אפילו יותר במהלך השנים (מעבר להיותה מובילת שוק וותיקה) הוא העובדה שהיא חברה לענקיות בעולם הקריפטו כגון (COIN) קוינבייס, Blockfi ו-Circle על מנת להטמיע את תעשיית הקריפטו בין שירותי החברה. כעת ויזה מציעה מגוון שירותים פיננסים הכוללים אינטגרציה עם פלטפורמות למסחר בקריפטו, כרטיסי אשראי לתשלום עם קריפטו ועוד. מנהל הכספים (CFO) הראשי של ויזה, ואסאנט פראבו, הצהיר ל-cnbc לאחרונה כי ״ויזה עושה הרבה מאמצים על מנת ליצור אקו סיסטם המאפשר למטבעות קריפטו להפוך לשימושיים יותר בחיי היום יום, ממש כמו כל מטבע אחר.״

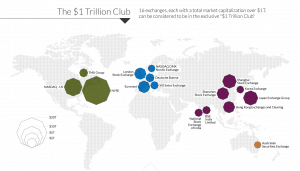

כעת ויזה משתפת פעולה עם יותר מחמישים פלטפורמות שחלק משמעותי מפעילותן קשורה לקריפטו או מתבססת על פעילות של מטבעות דיגיטליים. בויזה מבינים ששיתופי הפעולה הללו לא רק מאפשרים לחברה להציע יותר שירותים פיננסים אשר מדברים אל קהל לקוחות רחב יותר. שיתופי הפעולה הללו ממצבים באופן כמעט אוטומטי את החברה כשחקנית מודרנית בתוך תעשייה אשר הופכת ל״פרימיטיבית״ יותר ויותר, לאור התחרות הבלתי פוסקת מחברות הפינטק ומענקיות הטכנולוגיה. אם חשבתם שהמתחרה ארוכת השנים, מאסטרקארד (MA) תוותר בקלות, טעיתם בגדול. החברה הכריזה כבר בסוף חודש אפריל שתשתף פעולה עם פלטפורמת הקריפטו Gemini אשר מציעה מסחר בלמעלה מ-30 מטבעות קריפטוגרפיים ועם בנק WebBank. שתי החברות חברו על מנת להציע שירותים פיננסים משותפים יחד. מאסטרקארד תציע כרטיס אשראי עם הטבות וקאשבק של עד 3% בקריפטו. הכרטיס יציע אבטחה מתקדמת, הטבות בשלל שירותים פופולריים כגון דור-דאש (המקבילה של וולט או תן ביס) וליפט (המתחרה של אובר) ועוד וכמובן ללא עמלה שנתית. לפי מאסטרקארד הכרטיס צבר ביקוש רב ורשימת ההמתנה כוללת למעלה מ-200 אלף לקוחות אשר ממתינים לו.

מודרני, מאובטח ומתקדם. כרטיס האשראי של ג׳מיני ומאסטרקארד (קרדיט: ג׳מיני)

כיום הנכסים הגדולים ביותר של חברות האשראי לא קשורים כלל לעולם האשראי, אלא זולגים לתת קטגוריות אחרות כגון קריפטו וביג דאטה. לצורך העניין, הנכס החשוב ביותר של חברות האשראי היום הוא פילוח הנתונים אשר בידיהם. עם למעלה מ-3.3 מיליארד כרטיסי אשראי של Visa, המשימה אשר נשמעת פשוטה למדי, לנתח מידע אודות הרכישות בכל כרטיס, פתאום הופכת למשימה בעלת ערך עליון. בזכות אלגוריתמים מתקדמים ושכלול אמצעי איסוף הנתונים, הצליחה ויזה למצוא את עצמה בחוד החנית הטכנולוגית, מה שמאפשר לה להעריך בצורה מתקדמת את חיובי האשראי העתידי ורמות הסיכון במתן האשראי ללקוחות השונים.

רק לא מזמן דיווחה ויזה שלמעלה ממיליארד דולר (!) בוזבזו באמצעות כרטיסי האשראי אשר מקושרים לארנקי קריפטו בחציון הראשון של 2021. ביום שלישי (27.7.21) לאחר סגירת המסחר תחשוף ויזה את דוחותיה לרבעון השני, המשקיעים מחכים בקוצר רוח לראות את ההתפתחויות הדיגיטליות שהחברה עוברת ואת הטמעת החותם שלה בעולם הקריפטו אשר הופכת אותה למשמעותית יותר ויותר.

מקורות:

- Visa

- Mastercard

- Gemini

- Coinbase

- Investopedia

- Bloomberg business

- Morgan stanley equity research

- CNBC

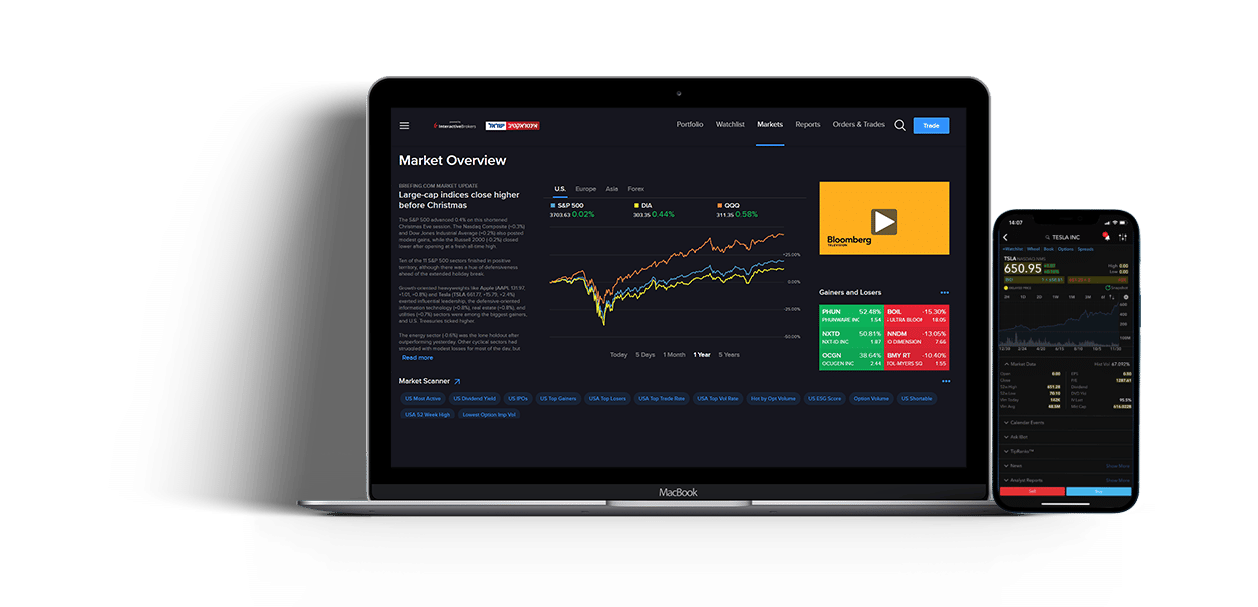

*הכותב משמש כעובד בחברת אינטראקטיב שירותי בורסה

בע"מ (להלן: "החברה"). כל האמור והמוצג בכתבה זו ניתן באופן כללי בלבד ואינו מהווה

ייעוץ השקעות ו/או שיווק השקעות ו/או המלצה כלשהי למסחר בשוק ההון המתחשבים בנתונים

ובצרכים המיוחדים של כל אדם וכן אינו מהווה הצעה לרכישת ניירות ערך ו/או נכסים

פיננסים מכל סוג, מדדים וכיו"ב. כמו כן, המידע המוצג בכתבה לעיל אינו מהווה תמריץ

ו/או המלצה ו/או ייעוץ לפעול בדרך כלשהי בשוק ההון. על כן, אין לפרש דבר באמור

בכתבה כהמלצה או ייעוץ לביצוע רכישה או מכירה של כל נייר ערך או נכס פיננסי המוצג

בה. הנתונים המוצגים בכתבה אינם מהווים ערובה או מדד כלשהו לתוצאות ותשואות

עתידיות. הניתוח שבוצע לעיל הינו רק על בסיס מידע פומבי ציבורי וללא שיח עם החברות

המוזכרות. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים

ובצרכים המיוחדים של כל אדם. פעילות בשוק ההון דורשת ידע, הבנת סיכונים ומיומנות.

כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית.

החברה ו/או הכותב עשויים להחזיק חלק מניירות הערך ו/או הנכסים הפיננסיים המוזכרים

לעיל.

.